부동산을 가족에게 넘길 때 가장 많이 고민하는 선택지가 바로 증여와 상속입니다. 겉으로 보면 둘 다 ‘재산을 이전하는 방법’이지만, 세금 구조와 부담 시점, 총 세액은 크게 달라질 수 있습니다. 이 글에서는 증여와 상속을 세금 기준으로 비교해 어떤 상황에서 어떤 선택이 유리한지 정리합니다.

증여와 상속의 기본 차이

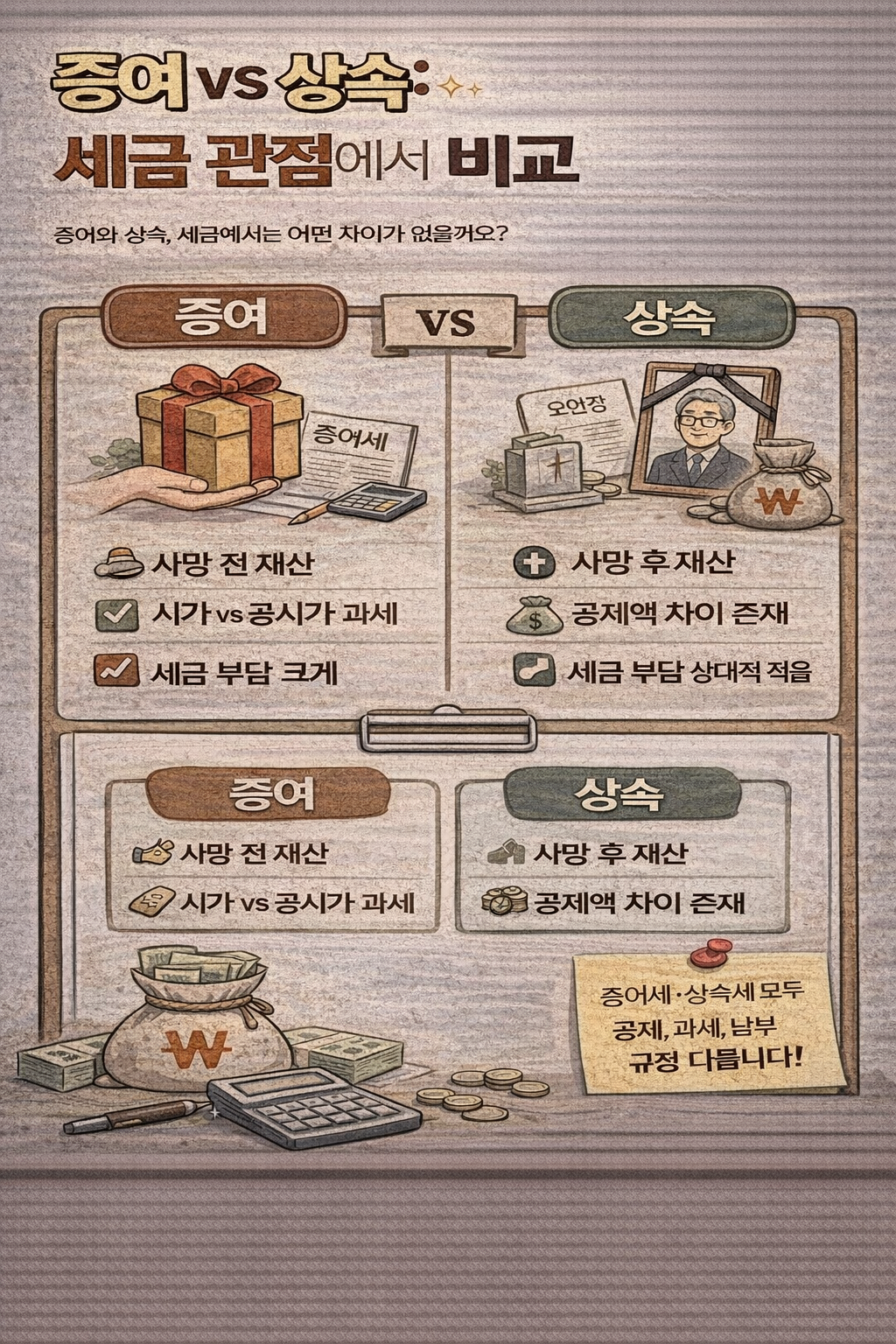

증여는 살아 있는 동안 재산을 이전하는 것이고, 상속은 사망 이후 재산이 이전되는 구조입니다. 이 차이 하나로 세금 계산 방식과 전략이 완전히 달라집니다.

증여세 구조

증여세는 재산을 받은 사람이 내는 세금입니다. 증여 시점의 재산 가액을 기준으로 세금이 부과되며, 누진세 구조이기 때문에 금액이 클수록 세율이 빠르게 올라갑니다.

- 증여 시점에 즉시 세금 발생

- 10년 단위로 증여재산 합산

- 공제 한도 초과 시 고율 과세

예를 들어 부모가 자녀에게 주택을 증여하면 증여 시점의 시가를 기준으로 증여세가 계산됩니다.

상속세 구조

상속세는 사망 시점의 재산 전체를 기준으로 계산됩니다. 상속인 수와 관계없이 전체 재산을 합산한 뒤 공제 항목을 빼고 세금을 산정합니다.

- 사망 시점에 한 번에 과세

- 일괄공제·배우자공제 활용 가능

- 상속인 간 분할과 무관하게 계산

상속은 공제 항목이 크기 때문에 재산 규모에 따라 증여보다 세금이 적게 나오는 경우도 많습니다.

세금 부담 비교 포인트

증여와 상속 중 무엇이 유리한지는 단순히 세율만 보고 판단하면 안 됩니다. 다음 요소들을 함께 고려해야 합니다.

- 재산 규모

- 증여 시점의 시가

- 향후 집값 상승 가능성

- 가족 구성과 상속인 수

- 공제 항목 활용 가능 여부

자주 하는 실수

- 증여세만 보고 상속을 배제하는 경우

- 10년 합산 규정을 고려하지 않은 증여

- 부동산 가격 상승을 반영하지 않은 판단

특히 부동산은 시간이 지날수록 가치가 변하기 때문에 증여 시점 선택이 세금에 큰 영향을 줍니다.

정리

증여는 미리 계획하면 절세 효과를 만들 수 있지만, 타이밍을 잘못 잡으면 세금 부담이 커질 수 있습니다. 상속은 공제 혜택이 크지만, 사전 준비 없이 진행되면 분쟁과 세금 문제가 동시에 발생할 수 있습니다.

중요한 것은 ‘증여냐 상속이냐’가 아니라 언제, 어떤 자산을, 어떤 구조로 넘길 것인가입니다.

댓글